生前贈与を上手に利用しましょう

生前贈与とは「生きているうちに財産を譲る」方法です。遺産相続と違い、相続税がかからないということで、利用する方が増えています。

しかし、相続税の代わりに贈与税がかかるなどの問題もありますので、知識をつけて上手に利用しましょう。

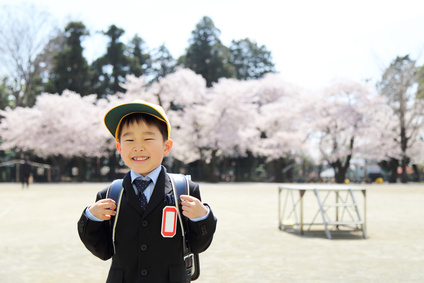

大切な人のために資産を利用する方法です。

生前贈与とは

被相続人が死亡する前に、自分の財産を人に分け与えることを指します。

生前贈与が注目されるようになった背景に、平成25年度に、贈与税の税制改正がなされたことがあります。

シニア層が保有する資産を早めに若い世代に渡すことで経済の活性化を促すことを目的にこの贈与税の改正が行われた結果、「相続税よりもお得な税」になったのです。

また、この改正により、生前贈与の対象者も広がりました。

- 生前贈与を受けることができる人

以前は20歳以上の子→20歳以上の子、孫に広がりました。 - 生前贈与することができる人

以前は65歳以上→60歳以上の人に年齢が引き下げられました。

ですので「60歳のおじいちゃんが、二十歳の孫に生前贈与する」ということが可能になったのです。

どのように活用すれば良いのか?

生前贈与に利用される制度はいくつかありますが、こちらのふたつが代表的なものです。

110万円の基礎控除を利用できる「一般贈与」

「贈与」なので誰にあげても良い

生前贈与の手段の一つとして紹介されますが「贈与」ですから、原則的に誰に財産を分け与えても構いません。ですので、子や孫以外にお世話になっている方などに分けたい場合に適しています。

基礎控除額は年間110万円

贈与される人一人あたり年間110万円の基礎控除が受けられます。例えば100万円を10年間に渡って贈与すれば1,000万円になりますので、ある程度大きな額の財産を残したい場合は、この金額の範囲内で毎年贈与するのが良いでしょう。

2,500万円までは贈与税がかからない「相続時精算課税制度」

贈与する側も受ける側も限定される

こちらはいわゆる「生前贈与」つまり相続の代わりとされる考え方なので、上に記したように対象者が「60歳以上の人から、20歳以上の子か孫」に限られます。

特例控除額は2,500万円

相続に準じる制度なので、特例控除額は2,500万円までと、一般贈与に比べて高額に設定されています。また、一般贈与と違い、この制度を利用する際は、税務署での手続きが必要となりますので気をつけましょう。

これ以外にも目的に応じた贈与方法があります

上記に紹介した以外にも、

- 孫に教育のための資金を出したい

- 子どもの住宅購入資金を出したい

などの目的に応じた贈与の方法もあります。

財産の規模や贈与の相手、目的によってそれぞれ適切な方法がありますので、生前贈与をお考え、また相続でお悩みの方は一度、弁護士などの法律の専門家にご相談されても良いでしょう。

茨城県で相続、生前贈与でお悩みの方は、法律事務所DUONへお気軽にどうぞ。初回相談料は無料とさせて頂いております。